بزرگنمایی:

قمار ۶ تریلیون دلاری کاخ سفید اگر به هر دلیلی موفق به تحریک تقاضا در این کشور نشود، قرعه فاجعه اقتصادی آمریکا به نام ترامپ رقم خواهد خورد.

به گزارش تبسم مهر سالهاست که نرخ بهره در برخی کشورها از جمله کشورهای پیشرفته بسیار کاهش یافته و در برخی موارد به زیر صفر نیز میرسد. در این کشورها سیاستهای پولی مبتنی بر تغییر نرخ بهره طبیعتاً کارایی ندارد. لذا بانکهای مرکزی در موارد مختلف برای اعمال سیاست از اقدامات نامتعارف دیگری استفاده میکنند. یکی از این اقدامات، سیاست تسهیل کمّی است.

تسهیل کمّی چیست؟

تسهیل کمی(Quantitative Easing) نوعی سیاست پولی غیر متعارف است که در آن یک بانک مرکزی برای افزایش عرضه پول و افزایش تقاضای وام و سرمایه گذاری، اوراق بهادار بلند مدت را از بازار آزاد خریداری میکند. خرید این اوراق بهادار ، پول جدیدی را به اقتصاد تزریق میکند و همچنین با پیشنهاد قیمت اوراق بهادار با درآمد ثابت، نرخ بهره را پایین میآورد. همچنین ترازنامه بانک مرکزی را بسیار گسترش میدهد.

هنگامی که نرخ بهره به حدود صفر کاهش یافته باشد، عملیات عادی بازار باز (OMO) برای هدفگذاری نرخ بهره کارساز نیست. در عوض، بانک مرکزی میتواند بخشی از داراییهای دولت را برای خرید، هدف قرار دهد. تسهیل کمی با خرید دارایی دولت، به سرعت عرضه پول را افزایش میدهد. افزایش عرضه پول باعث کاهش هزینه استقراض میشود. هزینه پایینتر به معنای پایین آمدن نرخ بهره است و بانکها میتوانند با شرایط سادهتر وام دهند. این استراتژی هنگامی به کار میرود که نرخ بهره به صفر نزدیک باشد و در این مرحله بانکهای مرکزی ابزارهای کمتری برای تأثیرگذاری بر رشد اقتصادی دارند. اگر دارایی خریداری شده توسط بانک مرکزی، شامل اوراق قرضه دولتی بلند مدتی باشد که برای تأمین کسری بودجه در شرایط رکودی صادر شده، تسهیل کمی میتواند مرز بین سیاست پولی و مالی را محو کند.

اما این سیاست خالی از اشکال نیست. یکی از پیامدهای منفی بالقوه این است که تسهیل کمی میتواند ارزش پول داخلی را تضعیف کند. تضعیف ارزش پول ملی ممکن است برای تولید کنندگان مطلوب باشد، زیرا کالاهای آنان نسبت به رقبای خارجی ارزانتر و تقاضا برای آنها در بازارهای جهانی بیشتر خواهد شد. با این حال، کاهش ارزش پول ملی، واردات را گرانتر میکند، و هزینه تولید و شاخص قیمت مصرف کننده را افزایش میدهد و اثر تورمی دارد. در بدترین حالت، ممکن است این تورم بدون رشد اقتصادی ایجاد شود (به اصطلاح تورم رکودی). اگرچه بیشتر بانکهای مرکزی توسط دولت کشورهایشان ایجاد شده و در برخی نظارتها دخیل هستند، اما نمیتوانند بانکها را وادار به افزایش اعطای وام یا وام گیرندگان را وادار به گرفتن وام و سرمایه گذاری بیشتر کنند. لذا اگر افزایش عرضه پول از طریق QE منجر به افزایش وام دهی بانکها نشود ممکن است مؤثر نباشد، مگر به عنوان ابزاری برای تسهیل هزینههای کسری (یعنی سیاست مالی).

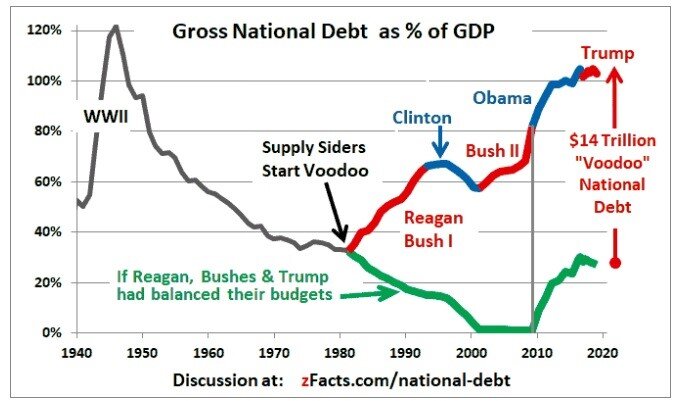

روند بدهی اقتصاد آمریکا طی سالهای گذشته

نمودار زیر نسبت بدهی ملی آمریکا به تولید ناخالص داخلی این کشور را طی 80 سال سال گذشته نمایش داده است. بسیاری اقتصاددانان بر این باورند که سیاستهای طرف عرضه به خصوص کاهش بار مالیاتی که از سوی دولت ریگان اجرا شد و طی آن کسری بودجه چندان مورد توجه نبود، سبب رشد غیر نرمال بدهی ملی آمریکا گردید. برخی برآوردها حکایت از این دارد که در صورت توجه دولت به تراز بودجه، امروز باید بدهی ملی اقتصاد آمریکا 14 تریلیون دلار کمتر بود.

بدهی ملی در اقتصاد آمریکا حداقل از دو جهت قابل توجه است. اول اینکه بیش از 30 درصد این بدهی به عوامل خارجی است و نکته دوم اینکه به دلیل جهانروایی دلار، آمریکا میتواند به طور نامحدود دلار چاپ کرده و به اقتصاد جهان تزریق کند. اگر به هر دلیلی بدهی از جمله کاهش حجم تجارت جهانی و کاهش تقاضای مبادلاتی دلار برای مدت قابل توجه، حال شدن بدهی عوامل خارجی و ریزش شاخصهای مالی در اقتصاد آمریکا تداوم یابد، این کشور در معرض مخاطرات اساسی قرار گرفته و اعتبار دلار با خدشه غیر قابل جبرانی مواجه خواهد شد.

آیا سیاست تسهیل کمی منجی اقتصاد آمریکاست یا نابود کننده آن؟

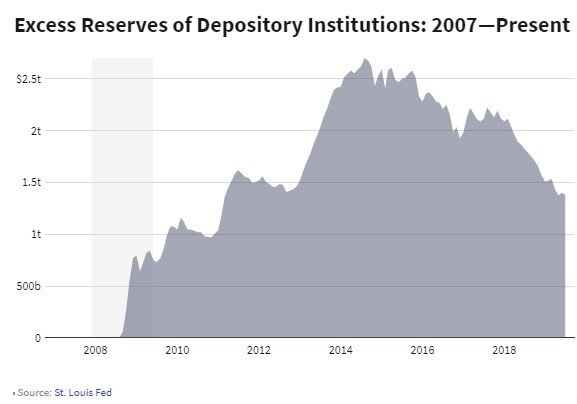

در طول برنامههای QE که توسط فدرال رزرو از سال 2008 شروع شد، فدرال رزرو صندوق تأمین پول 4 تریلیون دلار افزایش داد. این بدان معنی است که هنگام خرید اوراق قرضه، وام و سایر داراییها، طرف بدهی در ترازنامه فدرال رزرو رشد قابل توجهی کرد. با افزایش بدهی فدرال رزرو، در درجه اول ذخایر بانکهای آمریکایی، به همین مقدار رشد کرد. هدف این بود که بانکها برای تحریک رشد، این ذخایر را وام دهند و سرمایه گذاری کنند. با این حال، همانطور که در نمودار زیر مشاهده میکنید، بانکها بیشترین پول را به عنوان ذخایر اضافی در اختیار داشتند. در اوج خود، بانکهای آمریکایی 2.7 تریلیون دلار ذخایر اضافی در اختیار داشتند که نتیجه غیر منتظرهای برای برنامه QE فدرال رزرو بود.

در نوامبر 2010 اعلام شد، برنامه تسهیل کمی (2) QE2 شامل 600 میلیارد دلار دیگر در خزانه داری ایالات متحده و سرمایه گذاری مجدد درآمدهای حاصل از خریدهای قبلی با حمایت وام مسکن اجرا خواهد شد.

QE2 در شرایطی اتفاق افتاد که ترمیم آمریکا طی دوسال پس از بحران چندان قابل قبول نبود. شاخص بازارهای سهام 50 درصد پایینتر از سال 2009 بودند و نرخ بیکاری حدود 9.8 درصد (دو درصد بالاتر از رکود زمان رکود بزرگ 1929) بود. دلیل اصلی اجرای دور دوم سیاست تسهیل کمی، تقویت نقدینگی بانکها و افزایش تورم بود. در زمان اعلام اجرای دور دوم Q، شاخص قیمت مصرف کننده در ایالات متحده برای هفتمین ماه متوالی زیر 1 درصد بود.

نرخ بهره در ابتدا پس از اعلام این سیاست، افزایش یافت و نرخ بازده 10 ساله اوراق بالاتر از 3.5 درصد بود. با این حال، از فوریه 2011، (سه ماه پس از اعلام QE2)، نرخ بازده 10 ساله با کاهش دو درصدی به کمتر از 1.5 درصد افت کرد.

دو سال بعد، فدرال رزرو سومین دوره سیاست حمایتی خود (QE3) را اجرا کرد که با توجه به افزایش میزان بدهی در ترازنامه این بانک، نتایج آن مورد تردید جدی از سوی منتقدان قرار گرفت.

اکثر اقتصاددانان بر این باورند که برنامه QE فدرال رزرو پس از بحران مالی سال 2008 به نجات اقتصاد ایالات متحده (و جهان) کمک کرده اما با این حال، علاوه بر اختلاف بر سر میزان اثرگذاری این برنامه، آثار این سیاست در بحرانهای بعدی بیشتر مورد بحث و مجادله است.

چهار سال پیش در آگوست سال 2016 ، بانک مرکزی انگلیس (BoE) اعلام کرد که یک برنامه QE را برای کمک به کاهش نگرانیهای مربوط به "Brexit" راه اندازی میکند. در این طرح قرار بود BOE 60 میلیارد پوند اوراق دولتی و 10 میلیارد پوند بدهی شرکتها را خریداری کند. در صورت موفقیت، این طرح باید از افزایش نرخ بهره در انگلیس جلوگیری کرده و باعث تحریک سرمایه گذاری و اشتغال تجاری میشد. از آگوست 2016 تا ژوئن 2018، دفتر آمار ملی انگلیس گزارش داد که تشکیل سرمایه ثابت ناخالص (اندازه گیری سرمایه گذاری در کسب و کار) با رشد متوسط نرخی در سه ماهه 0.4 درصد رشد کرده که از سال 2009 تا 2018 پایینتر از میانگین بوده است.

سوالات مهم

چالش اقتصاددانان این است که تشخیص دهند آیا رشد اقتصادی بدون اجرای سیاست تسهیل کمی بدتر میبود یا بهتر. همواره یکی از چالشی ترین مباحث در اقتصاد پاسخ به سوالات کانترفکچوال (counter factual) است مانند این سوال که: اگر در آمریکا QE1-3، اجرا نمیشد اوضاع اقتصادی این کشور نسبت به امروز چه تفاوتی داشت؟

سوال مهم دیگر برای تحلیل گران جهان این است که بهبود اقتصادی چقدر زمان لازم دارد؟ پاسخ به این سوال بستگی به سرعت انتشار ویروس، زمان بهبود تجارت، درجه باز بودن اقتصادی و ترکیب اقتصاد یک کشور دارد.

شاخصههای اقتصاد آمریکا

اقتصاد آمریکا ویژگیهای خاصی دارد که ممکن است اعمال هر گونه سیاست در این اقتصاد عواقب دو سویهای برای این کشور به همراه داشته باشد. اخیراً، در 12 مارس 2020، فدرال رزرو اعلام کرده که قصد دارد تا به منظور کاهش تبعات ویروس کرونا بر اقتصاد، 1.5 تریلیون دلار خرید دارایی را به عنوان یک اقدام اضطراری برای تأمین نقدینگی سیستم مالی آمریکا، در دستور کار قرار دهد. برای اقتصاد آمریکا که مصرف سهم قابل توجهی در آن دارد، ممکن است عدم موفقیت QE در تحریک تقاضا به قیمت فروپاشی اقتصادی تمام شود. هزینههای مصرفی 70٪ از تولید ناخالص داخلی آمریکا (GDP) را تشکیل میدهد، اما در حال حاضر به دلیل نگرانی شغلی خانوارها و کاهش درآمد آنان، مصرف کاهش یافته است.

سرمایه گذاری 20٪ از تولید ناخالص داخلی را تشکیل میدهد، اما مشاغل از انجام سرمایه گذاری جدید در تردید قرار دارند، زیرا منتظر شفافیت در میزان تبعات منفی کرونا به خصوص میزان کاهش تقاضا هستند.

تولید 11٪ تولید ناخالص داخلی ایالات متحده را تشکیل میدهد، اما بخش اعظم این کار نیز مختل شده، زیرا اخلال در زنجیرههای تأمین جهانی کارخانهها و شرکتها را به تعطیلی کشانده است. برای مثال فورد و جنرال موتورز تعطیلی موقت کارخانجات خودرو را اعلام کرده اند و برخی شرکتهای هواپیمایی از تصمیم به اخراج 80 درصد خلبانان خود خبر میدهند.

سرگرمی، تفریحات و رستورانها 4.2٪ از تولید ناخالص داخلی را تشکیل میدهند. با بسته شدن رستورانها و سینماها، این تقاضا تا زمانی که قرنطینهها برداشته نشوند نزدیک به صفر خواهند بود.

بازار کار / ثبت 26.4 میلیون بیکاری در پنج هفته اخیر

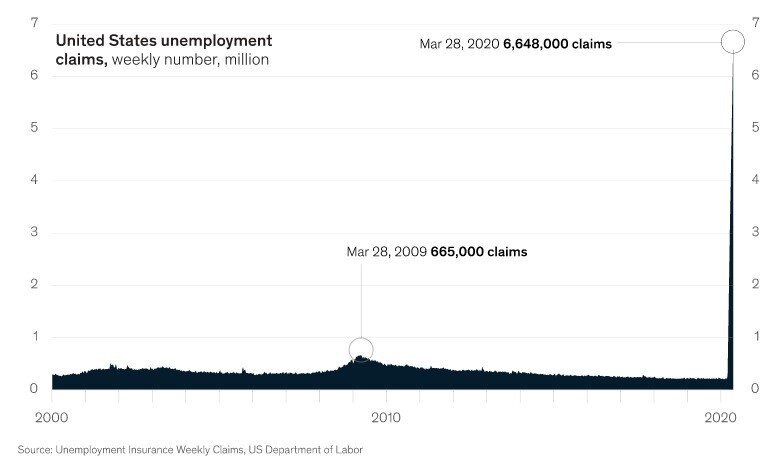

دپارتمان نیروی کار آمریکا (UNITED STATES DEPARTMENT OF LABOR) آمار رسمی متقاضیان استفاده از مزایای بیکاری را به صورت هفتگانه منتشر میکند. نمودار زیر تعداد متقاضیان از سال 2000 تا اواخر ماه مارس 2020 را نمایش داده است. تنها در هفته پایانی ماه مارس، این تعداد از 6 و نیم میلیون نفر فراتر رفته است و آماری هم که عصر روز پنج شنبه (دیروز) منتشر شد نشان میدهد تعداد بیکار شدگان 5 هفته اخیر در آمریکا به 26.4 میلیون نفر رسید. این در حالی است که در اواخر مارس 2009 و به دلیل بحران مالی قبل بالاترین رقم متقاضیان تسهیلات بیکاری، از 665 هزار نفر تجاوز نکرد.

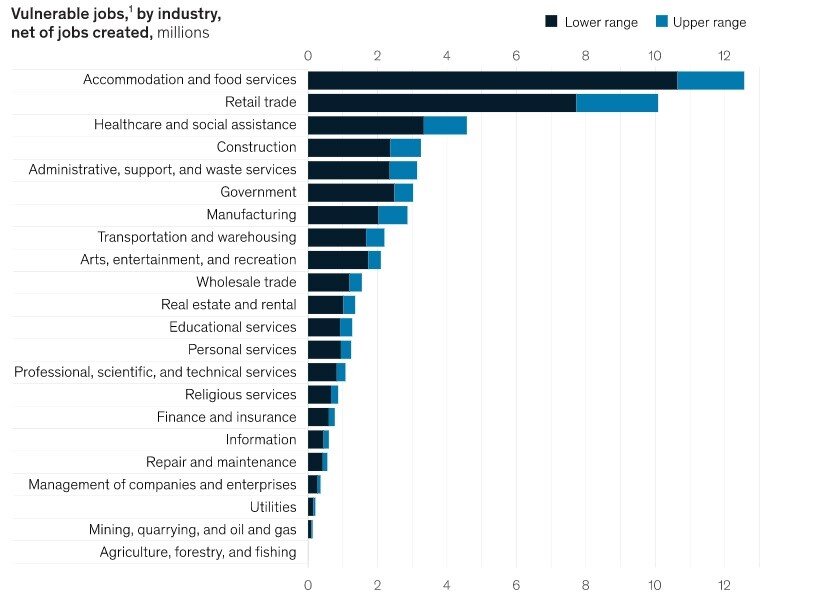

آمریکا حدود 160 میلیون نیروی کار دارد که برآوردهای اولیه حاکی است 44 تا 57 میلیون فرصت شغلی به دلیل تعطیلیهای ناشی از کرونا در معرض خطر قرار دارد. بیشترین میزان ریسک شغلی (42 درصد کل فرصتهای شغلی در معرض نابودی) مربوط به خدمات اسکان و غذا و فروشندگان خرد است که به ترتیب حدود 12.5 و 10 میلیون شغل در این دو دسته در معرض خطر قرار دارد. به دلیل آثار بلندمدت کرونا و تغییر آن بر رفتار مصرفی مردم، مشاغلی مانند خدمات غذا و اسکان تا مدتها در جذب دوباره نیروی کار با مشکل مواجه خواهند بود.

تولید ناخالص داخلی / رشد اقتصادی منفی 20 تا 34 درصدی

اقتصاد آمریکا به عنوان بزرگترین اقتصاد جهان با بیش از 21 تریلیون دلار GDP بدون شک آسیب قابل توجهی از شوک تعطیلی کرونا دریافت خواهد کرد. برآوردها نشان میدهد هر یک ماه تعطیلی اقتصاد نرخ رشد GDP را 5 درصد کاهش میدهد. بنابراین تاکنون که تقریباً دوماه از تعطیلی اقتصاد آمریکا میگذرد بیش از 2 تریلیون دلار (10 درصد) از اقتصاد آمریکا نابود شده است. این در حالی است که مجموع مبتلایان با کرونا در امریکا تاکنون بالغ بر 868 هزار نفر بوده و میزان ابتلای روزانه جدید در این کشور با رکوردی خیره کننده (19778 نفر در یک روز) مواجه شده است. با تداوم روند فعلی به نظر میرسد تعطیلی اقتصاد آمریکا از 3 یا حتی 4 ماه نیز فراتر رود که در این صورت، میزان کاهش تولید ناخالص داخلی این کشور در سال 2020 حداقل 4 تریلیون دلار (رشد اقتصادی منفی 20 درصد) خواهد بود. برخی پیشبینی های بدبینانه نیز رشد منفی 34 درصدی (گلدمن ساکس) را محتمل دانسته اند.

در چنین شرایطی چشم انداز زمانی جذب شوک اقتصادی و بازگشت به روند بلندمدت بسیار دشوار خواهد بود. شاید به همین دلیل ادموند فلپس، برنده جایزه نوبل اقتصاد، پیش بینی کرد که احتمالاً دولت آمریکا ناچار خواهد شد مبلغ برنامه دو تریلیون دلاری کمک به پیامد اپیدمی کرونا در این کشور را به دو برابر افزایش دهد. پروفسور فلپس استاد دانشگاه کلمبیای نیویورک، در برنامه «کرونامیکس» اظهار داشت: «احتمالا برنامه کمکهای اقتصادی دو تریلیون دلاری دولت آمریکا به شوکهای ناشی از شیوع کرونا که ماه گذشته از تصویب کنگره گذشت و با امضای دونالد ترامپ قانونی شد، کافی نخواهد بود». این استاد 86 ساله در اظهاراتی از قرنطینه خانهاش در محله منهتن نیویورک، گفت: «فکر میکنم این (برنامه) نخستین مرحله برای حل مشکل بوده و بیتردید به میزان آن افزوده خواهد شد.»

بازارهای مالی / سقوط 30 درصدی شاخصهای سهام

با اعلام انتقال کرونا از چین به سایر کشورها از جمله امریکا، شاخصهای مالی این کشور مانند S&P و نزدک طی یک ماه بیش از 30 درصد سقوط کرد که طی سالهای اخیر بی سابقه بوده است. وقتی سرمایهگذاران در بازارهای مالی با یک بحران جدید مواجه میشوند، فروش سهام به اوج خود میرسد و همین باعث سقوط بازار سهام میشود. موضوعی که با توجه به فصل انتخابات ریاستجمهوری در آمریکا میتواند برای دونالد ترامپ که همواره به بهبود وضعیت اقتصادی در دوره خود مباهات میکند، بسیار پرهزینه باشد. نکته جالب توجه این است که در سال 2012، ترامپ در توییتی گفته بود اگر سهام «داوجونز» در دو روز هزار واحد سقوط کند، «رییس جمهور باید فوراً استیضاح شود.» این درحالی است که سقوط «داوجونز» تقریباً بیش دو برابر آن چیزی است که آقای ترامپ در توییت خود مطرح کرده بود. این توییت بار دیگر سر از شبکههای اجتماعی درآورد و برخی از منتقدان او با انتشار مجدد این توییت، نسبت به چنین اظهاراتی و وضعیت موجود انتقاد کردند.

قمار سیاسی ترامپ پس از شیوع کرونا

در شرایطی که ترامپ توانسته بود با انقلاب نفت و گاز شیل اقتصاد آمریکا را از یک وارد کننده نفت خام به بزرگترین تولید کننده و صادر کننده نفت در جهان تبدیل کند، سقوط ناگهانی قیمت نفت، دستاورد او را به طور کلی از بین برد. روزهای گذشته برای اولین بار در طول تاریخ، قیمت فیوچر نفت در ماه می به حدود صفر و حتی کمتر رسید. آمار مبتلایان به کرونا در آمریکا بیش از یک سوم کل مبتلایان دنیا بوده و از 800 هزار نفر فراتر رفته است. بیش از 26.4 میلیون نفر در پنج هفته اخیر درخواست استفاده از مزایای بیمه بیکاری داشته اند. در چنین شرایطی اگر قمار 4 یا 6 تریلیون دلاری QE به هر دلیلی موفق به تحریک تقاضا در این کشور نشود، قرعه فاجعه اقتصادی آمریکا به نام ترامپ رقم خواهد خورد. پیامدهای این فاجعه برای این کشور و سایر کشورها (بسته به میزان پیوند آنها با اقتصاد آمریکا)، بسیار فراتر از بحران 2008 خواهد بود.